La pandemia ha cambiado el paso al sector del fitness, un escenario al que la industria aún se está adaptando para atender las nuevas necesidades del consumidor operando de manera distinta a cómo lo hacían antes de la Covid-19. Pero si algo no ha modificado el virus ha sido el mapa del fitness en España, un mercado que continúa sin un claro campeón nacional. La cadena líder por volumen de negocio no está en las primeras posiciones del ranking por número de clientes o de centros, como tampoco la que más establecimientos tiene es la que más factura. Eso sí, todas asumieron un duro golpe económico en el primer año de crisis sanitaira. Las pérdidas conjuntas de los 15 principales operadores en 2020 se elevaron hasta 150 millones de euros.

Así se desprende del Informe Económico del Fitness 2021, elaborado por 2Playbook con la colaboración de Matrix, en el que es el primer documento que mide el impacto de la pandemia en los principales operadores de gimnasios a partir del análisis de sus cuentas consolidadas a cierre de 2020, primer año marcado por la crisis sanitaria. Los 24 principales operadores superaron los 516 millones de euros en ventas, un 35,8% menos que durante el año anterior.

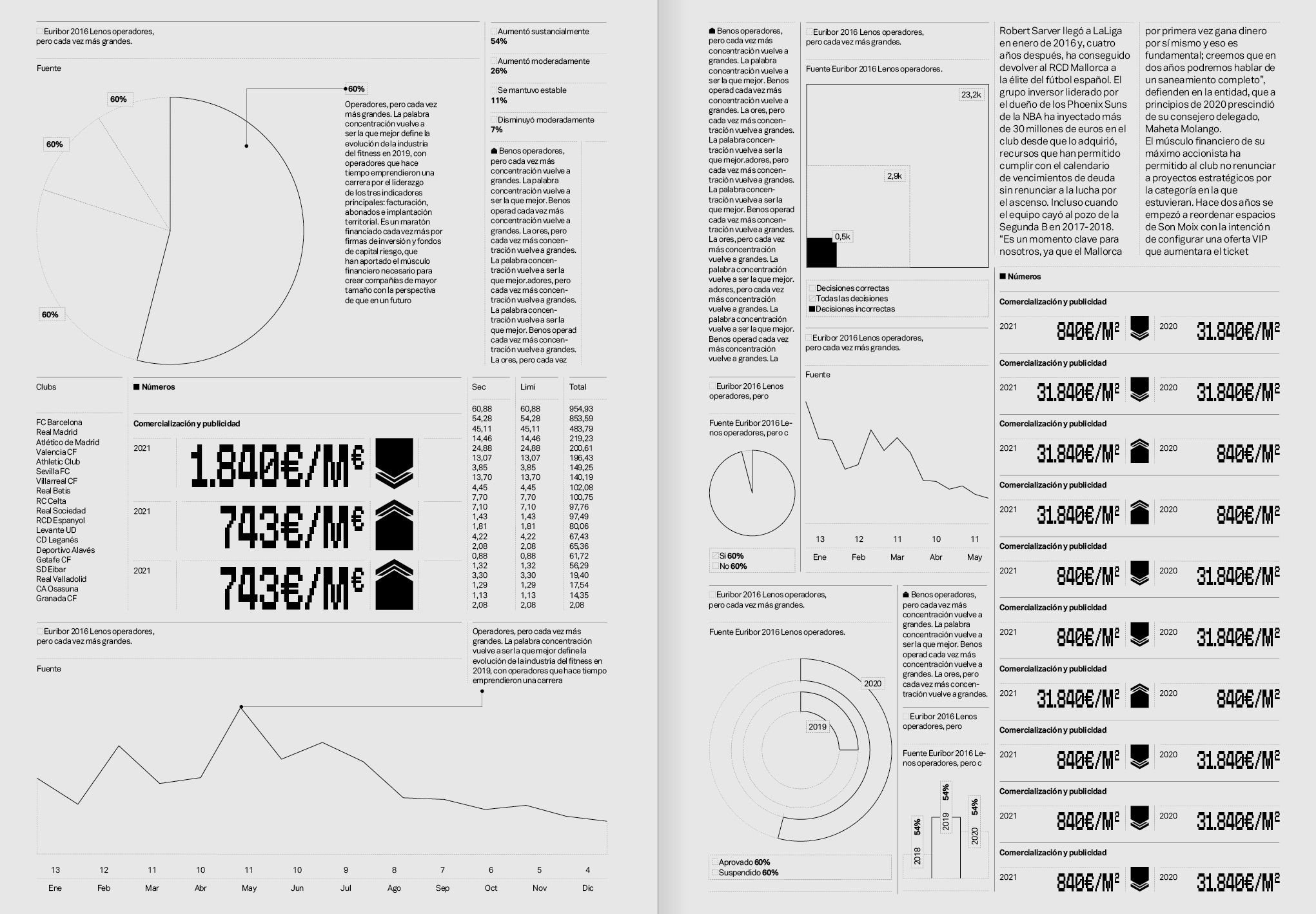

Al verse todas afectadas sin excepción, las posiciones del ranking no se vieron alteradas. Metropolitan se mantuvo como la cadena española de gimnasios que más factura, con 60 millones de euros. Le siguieron GO fit, con rozando los 52 millones de euros, y Forus, con 51,9 millones que, aunque like for like redujo su negocio un 40%, mitigó el golpe de la Covid-19 gracias a las adquisiciones. Viva Gym Group movió 50,9 millones de euros y la cadena gallega Supera cerró el top-5 con cerca de 27 millones de euros en ventas.

La única compañía que finalizó 2020 con resultado neto positivo fue la canaria Lude-Macrofit, según los datos recopilados en el informe, que ha contado con la colaboración de la mayoría de las empresas para contextualizar sus datos y extraer ratios económico-comerciales adicionales. Y todo el resto coincide en admitir que entraron en pérdidas o empeoraron sus números rojos, ya sea por la asunción de costes extraordinarios como sostener el nivel retributivo de la plantilla durante el confinamiento o el deterioro de activos por anticipado.

Grupos como Forus optaron por hacer limpia en su balance asumiendo que los números ya serían malos y dando entrada a nuevos socios para cancelar deuda. La empresa perdió 60 millones de euros, que se habrían reducido a 32,6 millones, de no ser porque redujo el valor contable de algunos de los activos adquiridos en los últimos años, algunos de ellos clubes en concurso de acreedores.

En otros casos, las pérdidas fueron mayores por las fuertes amortizaciones que están asumiendo cada año las cadenas que habían ejecutado un fuerte plan inversor desde 2017 para crecer en España mediante aperturas. Es el caso de Viva Gym Group, que sufrió unos números rojos de 36,1 millones de euros, según la norma contable Ifrs, o Altafit, que no aún no ha desvelado sus estados financieros, pero que venía de pérdidas en 2018 y 2019.

Con todo, incluso las cadenas que más pérdidas sufrieron cerraron el año con ebitda positivo, lo que pone de referencia el elevado impacto del capex en las cuentas de resultados. Entre los quince operadores que han presentado sus cuentas en el Registro Mercantil o que han facilitado sus datos, las cadenas españolas sufrieron de media unos números rojos de 10,3 millones de euros en 2020. Se desconoce la evolución del negocio durante la pandemia de compañías como Eurofitness, Viding o Deporocio, cuyos datos no se han hecho públicos y no han sido facilitados para este informe.

Otra de las consecuencias de la pandemia es que las gestoras de instalaciones cerraron el año más endeudadas. Algunas estaban poco apalancadas tras años apoyándose en las aportaciones de sus socios, como por ejemplo McFit o DreamFit, o reinvirtiendo los beneficios acumulados de ejercicios anteriores, como Metropolitan. Sin embargo, muchas se acogieron a los créditos con el aval del Estado (ICO) para aliviar las tensiones de tesorería con un coste menor, lo que ha provocado un mayor apalancamiento. Entre las compañías con mayor deuda neta están GO fit, Forus y Viva Gym Group, los operadores que más han invertido en los últimos años, bien para expandirse, bien para ampliar su oferta de actividad física y salud.

Solo mediante préstamos ICO, las principales cadenas españolas recibieron préstamos por más de 50 millones de euros, mientras que las aportaciones de los accionistas superan los 60 millones de euros, contando las capitalizaciones de créditos y otras inyecciones de recursos vía préstamos o ampliaciones de capital. A ello se une la participación de organismos públicos como Cofides, que aportará 24,5 millones de euros a BeOne en las próximas semanas, o Avançsa, brazo industrial de la Generalitat de Catalunya, que ha inyectado 1,46 millones en DiR.

Los rankings por volumen de negocio no coinciden con los que lideran las cadenas con más clubes abiertos. A cierre de 2020, los principales treinta operadores españoles operaban 961 clubes, con Brooklyn Fitboxing como cadena con mayor número de centros. El hecho de operar en estudios que requieren menor inversión y con franquicias ha impulsado su expansión en el país.

Madrid, Cataluña y Andalucía copan más del 60% de los gimnasios de las 50 principales cadenas

Teniendo en cuenta las cadenas que operan gimnasios propios que requieren más de un millón de euros de inversión, el líder en España es Altafit con 81 instalaciones a cierre de 2020, si bien Viva Gym Group domina en el mapa de la Península Ibérica al contar con 98 centros entre España y Portugal. En total, las 50 principales cadenas por implantación cerraron 2020 con 1.622 clubes operativos, un número inferior al del año pasado.

Tomando como referencia los treinta players con mayor implantación, estos sumaron 931 instalaciones, lo que supone 71 clubes menos que en 2019. En la mayoría de casos estos clubes no cerraron, sino que pasaron a operar con otras cadenas que no se encuentran entre las treinta con mayor red de establecimientos. Es el caso de las franquicias que en su día operaron con Anytime Fitness o Snap Fitness, y que en 2020 empezaron a operar con otra marca.

Madrid es la región en la que operan más cadenas con un mayor número de instalaciones. Las 50 principales cadenas por implantación operaron 418 locales en la Comunidad de Madrid, a la que le sigue Cataluña con 360 equipamientos y Andalucía, con 224 establecimientos. Es decir, estas tres regiones concentran el 61,7% del parque de instalaciones de los principales operadores en España.

El Informe Económico del Fitness 2021 también recoge el ingreso medio de los gimnasios españoles, que se situó en 486 euros al año o 40,5 euros al mes en 2019, año elegido por el efecto distorsionador que tendría esta media en 2020 debido a la pandemia. Este ingreso incluye todas las líneas de negocio de los clubes: desde la cuota mensual hasta la contratación de servicios adicionales como entrenamiento personal, alquiler de pistas de pádel, servicios de nutrición y estética.

Mientras que las cadenas low price obtuvieron un ingreso medio de 232,2 euros al año por cliente, los centros deportivos municipales en régimen de concesión administrativa se situaron en 348 euros, por los 377 euros de las cadenas del segmento medio, en las que se incluyen los clubes 24 horas y aquellos operadores privados con cuotas que superan los treinta euros. Un club premium generó de media unos ingresos de 987 euros al año.

De ahí que los clubes de alta gama generen un negocio superior a 3 millones de euros anuales por instalación, por los 1,7 millones que promediaron los concesionales. Este segmento suele operar en complejos con un aforo muy superior al mid-market o el low price. Mientras que la media de ingresos para un club del segmento medio fue de 961.000 euros al año, los de precio más bajo promediaron 474.500 euros en 2019.

Es muy probable que el ticket medio del sector aumente en los próximos años, bien por la inercia inflacionista de la que España no es ajena, bien porque esta industria apueste por poner en valor el servicio de actividad física y salud que ofrece a la sociedad. Lo que está claro es que en un contexto de costes al alza (alquileres, salarios, suministros y equipamiento), las cadenas no reducirán los precios como ya ocurrió tras la crisis económica de 2008, y que favoreció el auge del low cost en el país.